炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

股价一轮上涨后,锂电龙头盟固利的重要股东便抛出减持计划,发生了什么?

近日,盟固利公告称,台州瑞致股权投资合伙企业(有限合伙)(下文简称:台州瑞致)拟减持不超过3%公司股份,拟减持原因是自身资金需求。台州瑞致目前是盟固利第三大股东,本次拟套现金额超过3亿元。

不过,盟固利的股价未受减持因素影响。自减持公告发布后,该公司股价整体为上涨状态。截至10月22日收盘,盟固利股价为25.14元,总市值为115.5亿元。

从经营看,盟固利业绩暂时承压,上半年营收净利双降。目前,外界对盟固利固态电池业务进展比较关注,但该业务距离商业化还有一段距离。

净利连续下滑2年半,

如何支撑百倍估值?

盟固利的主营业务为锂离子电池正极材料的研发、生产和销售,主要产品为钴酸锂和三元材料。

从9月24日至10月22日,盟固利走出一波反弹行情,16个交易日股价合计上涨超60%。

截至最新发文,盟固利的市盈率(TTM)为438.28倍,同期所属行业平均估值为44.53倍。

一只估值超过400倍的锂电概念股,业绩情况如何?从财报看,盟固利连续2年半净利下滑。

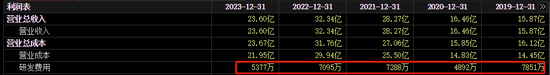

详细看,2022年,盟固利业绩“增收不增利”,当年实现营收32.34亿元,同比增长14.4%;实现归属净利润9233万元,同比下降11.67%。

2023年,盟固利营收净利双降,去年实现营收23.6亿元,同比下降27.03%;实现归属净利润6001万元,同比下降35.01%。

2024年上半年,盟固利实现营收8.263亿元,同比下降31.45%;实现归属净利润776.5万元,同比下降81.25%。

在半年报中,盟固利提示了市场竞争加剧的风险,影响因素包括新能源电池正极材料企业产能扩张、大量上下游产业链企业向正极材料环节延伸。

据智研咨询研报披露,国内三元材料生产商主要有当升科技、容百科技、厦钨新能、振华新材、天津巴莫、长远锂科、金川集团、盟固利等等。另据鑫椤资讯数据,2022年,厦钨新能、巴莫科技、杉杉能源、盟固利新材料、科恒股份占钴酸锂市场份额前五,市占率分别为42%、14%、13%、8%、6%。

截至2024年上半年,三元材料、钴酸锂占盟固利当期营收比重为53.79%、42.73%,合计贡献九成以上营收。而现在,盟固利涉及的两个细分领域存在多个同行竞争者,从市场份额看盟固利还有追赶空间。

除此之外,盟固利还提示了应收账款的风险。该公司指出,部分新能源电池企业可能会出现资金紧张或经营不佳等情况,可能会导致该公司部分应收账款无法及时回收,甚至出现坏账风险。

数据显示,2023年、2024年上半年,盟固利的应收账款数额分别为12.13亿元、10.91亿元,占当期营收比重分别约为51.4%、132%。

固态电池业务,

能否破局利润下滑?

在行业竞争激烈及业绩低谷阶段如何破局?一般来说,可以寻找新的增长曲线,比如开拓新业务。

盟固利除了聚焦主业外,还瞄准了固态电池领域。据券商研报显示,相较传统液态电池,固态电池兼具高安全、高能量密度双重优势,且有观点认为固态电池或成为锂电池的终极形态。

今年8月份,盟固利在互动易平台上对外表示,该公司在固态电池领域的布局主要包括了固态电解质及固态电池用高镍、超高镍三元正极材料等。

到了9月初,在2024年度半年报业绩说明会上,多位投资者就固态电池发展情况进行提问,盟固利回复称,“LATP型固态电解质已在固态电池头部企业处完成材料认证,正在进行供应商导入工作”、“公司固态电解质目前处在研发送样阶段,尚未形成产能及出货”。

盟固利认为,固态电池及钠电的商业化应用进程主要根据终端应用的需求来判断,并表示该公司将紧跟终端应用场景的开发进度适时开展商业化应用。

从盟固利披露的相关信息可知,该公司的固态电池业务处于初步阶段。同时,同样身处锂电产业链的另一批龙头公司,相继对外释放积极信号。

今年8月28日,鹏辉能源发布了第一代固态电池,并表示于2026年正式建立生产线并批量生产;今年8月30日,南都电源对外称,该公司固态电池产品已通过热箱、短路等安全项测试,将于今年四季度完成项目验收;今年9月10日,欣旺达对外称,该公司第三代聚合物复合全固态电池预计2025年完成产品开发;今年10月17日,宁德时代对外称,该公司在2027年有望实现小批量生产(全固态电池),等等。

虽然国内锂电企业重视发展固态电池业务,但该领域有三大难点待解,分别是固固界面问题导致电池电导率低、循环寿命下降;仍然存在锂枝晶问题,容易导致电池短路;固态电池成本较高。

可以说,整个锂电产业链中,目前尚未有公司能大规模实现商业化。而发展固态电池业务又考验相关企业的技术实力、资金实力。

拉长时间看,从2019年至2023年,盟固利的研发费用金额均低于8000万元。以2023年为例,盟固利去年的研发费用为5377万元,占营收比重约为2.28%。

再看同行,去年宁德时代研发费用达183.6亿元,占营收比重约为4.58%;去年欣旺达研发费用达27.11亿元,占营收比重约为5.66%;去年鹏辉能源研发费用达3.696亿元,占营收比重约为5.33%;去年南都电源研发费用达4.766亿元,占营收比重约为3.25%。

现阶段,盟固利的研发资金既要继续聚集当前主业,又要投入到固态电池等新业务。后市,盟固利能否在固态电池业务上取得进展,我们将继续关注。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜